le guide complet sur les dépenses d'entreprise : tout ce que vous devez savoir

Toutes les entreprises engagent des dépenses de fonctionnement pour assurer l’exercice des activités courantes et générer des recettes. Avec la croissance d’une entreprise les dépenses s’accumulent rapidement et leur gestion devient de plus en plus difficile. Quelles sont les dépenses légitimes ? Comment identifier et classifier ses dépenses ? Quelle est la fiscalité à appliquer à ses dépenses ? Comment gérer ses dépenses de manière efficace ? Dans cet article nous vous démontrons qu’un suivi méticuleux de ses dépenses permet de respecter ses budgets, d’éviter les dérives et améliorer sa rentabilité.

Qu'est-ce qu'une dépense d'entreprise ?

Les dépenses sont des frais qu'une entreprise engage pour les besoins de son activité. Dès la création de la société des dépenses peuvent être engagé par le chef d’entreprise. Il existe deux catégories de dépenses d'entreprise, à savoir les dépenses d'investissement et les dépenses opérationnelles. Les dépenses d’investissement concernent les dépenses destinées à acheter des actifs couteux qui permettent d’améliorer la productivité de l’entreprise. Il peut s’agir de nouvelles machines de production, de bâtiments etc. Les dépenses d’investissement sont amorties sur plusieurs années en fonction de leur nature à travers un processus comptable connu sous le nom de dépréciation. Les dépenses opérationnelles ou d’exploitations représentent les dépenses courantes. Cela peut inclure les loyers, le matériel de bureau, les frais de déplacements, la publicité, les frais d’avocats etc. Les dépenses opérationnelles sont comptabilisées comme des charges et déductibles des impôts.

Quels sont les différents types de dépenses d'entreprise ?

Il existe trois types différents de dépenses d'entreprise, à savoir les dépenses fixes, variables et imprévisibles. Les dépenses fixes sont celles qui ont une valeur qui n’évolue pas ou très peu et qui ont donc un caractère prévisible. Le loyer, les assurances les abonnements télécoms sont quelques exemples de dépenses fixes que l’on peut rencontrer dans une entreprise. A contrario les dépenses variables sont imprévisibles d’un mois à l’autre, on peut citer comme dépenses variable l’essence, le stationnement, l'entretien d’équipements. Les dépenses imprévisibles comme son nom l’indique sont dépenses nécessaires mais qui n’étaient pas prévue. Il peut s’agir du remplacement d’une équipement qui ne fonctionne plus, la réparation d’un véhicule qui tombe subitement en panne etc.

Quels sont les dépenses qui ne sont pas des dépenses d’entreprise ?

Tout ce qui est lié à des dépenses personnelles ne peut être considéré comme une dépense d’entreprise. Toutes les dépenses ayant aucun lien avec l’activité de l’entreprise ne peut être considéré comme une dépense de l'entreprise ou de la société. Il est important pour le chef d’entreprise et ses collaborateurs de bien dissocier les dépenses personnelles et les dépenses professionnelles. La direction de l’entreprise doit communiquer à ses collaborateurs la liste des dépenses considérées comme des frais professionnels et les règles de remboursements.

Quels sont les exemples de dépenses d'entreprise ?

Il existe différentes dépenses qu'un chef d’entreprise doit identifier avant de démarrer son activité. Quant aux entreprises qui ont une activité existante, elles ont besoin d'identifier et de classer leurs dépenses pour mieux les gérer et les analyser avec plus de précision. De cette façon, le chef d’entreprise peut attribuer des budgets de dépenses à chaque catégorie pour mieux gérer les dépenses de l’entreprise. Il peut aisément identifier les postes de dépenses les plus importants pour l'entreprise et les optimiser quand cela est possible.

- L’achat de matières premières : Les matières premières sont les éléments essentiels pour l’entreprise pour fabriquer ses produits et vendre ses services

- Le mobilier : Le mobilier est reste un équipement nécessaire pour l’activité commerciale notamment pour les entreprises avec plusieurs collaborateurs ou les entreprises qui ont besoin de recevoir les clients dans leurs bureaux.

-Les assurances : les assurances permettent de couvrir les entreprises en cas d’incidents. Certaines assurances sont obligatoires en fonction de l’activité de l’entreprise.

- Les loyers : Le loyer est une dépense qui permet de jouir d’un bien immobilier. Ce bien immobilier est utilisé par l’entreprise comme un bureau ou un entrepôt.

- Les Frais de déplacement : Les frais de déplacement lié à l’activité de l’entreprise.

- Les logiciels : En fonction de l’activité de l’entreprise, différents logiciels peuvent être nécessaire pour faciliter la gestion ou automatiser certains processus organisationnels.

- Les fournitures : Les fournitures sont les matériaux que l'entreprise fournit et nécessaire à ses employés.

- Les dépenses d’énergies : Les dépenses d’énergies concernent les consommations d’eau, d’électricité et de gaz pour les besoins opérationnels de l’entreprise.

- Les équipements informatique & télécom : Il s’agit des équipements de bureau achetés par l'entreprise.

- La publicité : Dépenses réalisées par l’entreprise afin de faire connaitre une marque, promouvoir un produit ou un service.

- Les voiture de société : Achat de véhicules par l’entreprise pour les besoins de son activité.

- Les frais juridiques : Les frais juridiques représentent les honoraires d’avocats et les frais associés.

- La sous-traitance : La sous-traitance répond à un besoin de l’entreprise de délégué une partie de ses activités ou de compléter ses équipes opérationnelles.

- L’entretien et les réparations : L'entretien et la réparation d’équipements qui appartiennent à l’entreprise.

- Les commissions commerciales : Les commissions sont payées à des apporteurs d’affaires afin de booster la vente des produits et services de l’entreprise

- Frais bancaires et intérêts : Les frais bancaires et les intérêts sont les dépenses que l’entreprise doit payer en fonction du montant de ses prêts et des frais de gestion facturé par la banque.

- Les cotisations sociales et patronales : Les cotisations des membres sont des frais payés par l'entreprise en échange du programme ou des droits de participation offerts par une organisation.

- La paie : Les salaires, parfois appelés traitements et salaires, sont les dépenses que l'entreprise doit versées à ses employés en échange du travail fourni.

- La TVA : La TVA ou la Taxe sur la Valeur Ajoutée est un impôt indirect que l’on retrouve sur la majorité des produits et des services commercialisés.

- L’impôt sur les sociétés : Il existe plusieurs types d’impôts pour une entreprise. Le plus courant est l’impôt sur les sociétés qui est calculé en fonction des résultats annuel de l’entreprise.

1. L’achat de matières premières

Les matières premières sont les éléments essentiels pour l’entreprise pour fabriquer ses produits et vendre ses services. Les dépenses en matières premières sont variables car elles dépendent des volumes de production souhaités en lien avec le carnet de commandes client. Il est nécessaire pour le chef d’entreprise de bien maitriser le coût de ses matières premières car l’approvisionnement à faible coût peut constituer un avantage concurrentiel. Cela permet de fixer le prix de vente des produits finis et de déterminer ses marges sans mettre en risque la santé financière de l’entreprise.

2. Le mobilier

Le mobilier est l'équipement de biens meubles dont une entreprise a besoin dans le cadre de l’exploitation de ses activités. Le mobilier permet d’équiper et aménager les espaces de travail dont dispose une entreprise comme des bureaux ou un entrepôt. Il faut également prendre note que les équipements informatiques ou les machines utiles au travail quotidien sont exclues de cette catégorie de dépenses. Concernant la fiscalité de ces dépenses, seules les dépenses inferieure à 500 euros H.T (France) seront comptabilisée en charges. Les dépenses supérieures à 500 euros H.T devront faire l’objet d’immobilisations et seront considérer comme faisant partie du patrimoine de l’entreprise.

3. Les assurances

Les assurances permettent aux entreprises de se prémunir contre les risques susceptibles de nuire au leur bon fonctionnement et de garantir la continuité de leur activité. En générale les primes d’assurances sont payées mensuellement ou annuellement. En fonction du secteur d’activité de l’entreprise certains contrats d’assurance sont obligatoires. Vous pouvez assurer par exemple les biens de votre entreprise comme les locaux, le matériel, les stocks, les outils de production, les équipements informatiques, les véhicules… Vous pouvez également contracter une assurance responsabilité civile pour vous couvrir contre les situations dans lesquelles votre responsabilité est engagé en cas de dommage provoqué chez un de vos clients. Il est nécessaire que le chef d’entreprise se renseigner sur les obligations d’assurances liées à son activité afin d’éviter les mauvaises surprises. Chaque année l’assurance peut réviser ses tarifs et appliquer une augmentation en fonction du contexte économique. N’hésitez pas à faire jouer la concurrence en demandant des devis et faites-vous bien expliqué le détail des couvertures proposées.

3. Les loyers

Le loyer est une dépense qui permet de jouir d’un bien immobilier. Ce bien immobilier est utilisé par l’entreprise comme un bureau ou un entrepôt dans la cadre de son activité commerciale. C’est une dépense fixe qui est payée en générale mensuellement, elle peut être révisée chaque année par le bailleur en fonction de l’inflation (Indice INSEE en France). Aujourd’hui on peut également louer des espaces de coworking pour réduire les coûts de location et d’équipement.

4. Les frais de déplacement

Les frais de déplacement concernent toutes les dépenses effectuées par un collaborateur au cours d’un déplacement plus ou moins long dans le cadre de son l’activité professionnelle. Les frais de déplacement comprennent le transport, l’hébergement et les repas. On peut inclure dans les frais de déplacement la participation à des évènements comme des congrès, des séminaires, le déplacement chez un client ou la visite d’un chantier. Les collaborateurs peuvent engager des dépenses dans le cadre de ces déplacements professionnels et l’entreprise doit les rembourser sur la base des frais réels ou en appliquant un forfait répondant au barème légal.

5. Les logiciels

Certaines entreprises utilisent différents types de logiciels pour gérer leur activité. Une entreprise peut avoir besoin d’un logiciel pour gérer sa comptabilité, sa paie, sa facturation, ses clients, ses devis, ses immobilisations, ses dépenses, sa trésorerie etc. L’entreprise peut se procurer un logiciel soit en contactant un abonnement mensuel ou annuel soit en achetant une licence. Dans le cas de l’abonnement, le logiciel est hébergé chez le fournisseur et l’entreprise paie le droit de l’utiliser, le logiciel ne lui appartient pas. Si l’entreprise achete une licence, la version du logiciel achetée devient la propriété de l’entreprise et elle peut l’utiliser sur un nombre limité d’ordinateur. Quoi qu’il en soit, aujourd’hui ces logiciels sont essentiels pour l'entreprise afin que celle-ci soit mieux organisée.

7. Les fournitures

Les fournitures sont les matériaux que l'entreprise fournit et nécessaire à ses employés dans la cadre de leur activité professionnelle. Les fournitures sont des consommables, le budget annuel est fixé chaque année en fonction des dépenses de l’année précédente. On peut inclure dans cette catégorie de dépenses les stylos, le papier, les agrafeuses, les emballages, les cartouches d’imprimantes etc. Ces dépenses sont comptabilisées comme des charges pour l’entreprise.

9. Les dépenses énergies

Les dépenses d’énergies concernent les consommations d’eau, d’électricité et de gaz. Ces dépenses peuvent être plus ou moins importante en fonction de l’activité de l’entreprise. Les entreprises de services utilisent les énergies pour chauffer les bureaux, avoir des points d’eau comme les toilettes, la cuisine, éventuellement une salle de bain pour les besoins des collaborateurs. Les entreprises industrielles consomment ces énergies pour les besoins de production. Le prix des énergies varie selon le contexte économique mondiale et peut devenir une charge non négligeable et un avoir impact sur le coût de production.

10. Les équipements informatique & télécoms

Les équipements de informatiques sont indispensables pour le fonctionnement de l’entreprise. Cette catégorie inclue les ordinateurs, les imprimantes, les disques durs, les serveurs, la téléphonie etc. Ne pas oublier qu’il y a également un coût d’équipement pour sécuriser son infrastructure et éviter le piratage et le vol de données sensibles. Aujourd’hui de plus en plus d’entreprise bascule leur infrastructure informatique et leurs serveurs vers des hébergements externes gérés par des fournisseurs spécialisés comme Ovh ou Amazon Web Services. Cela permet de réduire les coûts et de bénéficier d’une meilleure sécurité pour ses données.

11. La Publicité

Dépenses réalisées par l’entreprise afin de faire connaitre une marque, promouvoir un produit ou un service. La publicité permet d’attirer de nouveaux clients et augmenter la vente de ses produits ou ses services. La publicité peut être réalisé sur différents support en fonction des cibles qu’on souhaite atteindre. On peut donc retrouver les publicités dans les journaux spécialisés, sur internet, la télévision, la radio, des supports physiques comme les panneaux publicitaires qu’on retrouve dans la rue ou sur les bus et dans les couloirs de métro. On peut également inclure les goodies, qui sont des objets qui font la promotion de l’entreprise comme les stylos, les mugs, les agendas…

13. Les véhicules de société

Les véhicules de société sont les véhicules que l’entreprise prête à ses collaborateurs dans le cadre de leurs activités professionnelles. L’entreprise à la possibilité d’acheter le véhicule de société et dans ce cas il est comptabilisé comme un actif de la société. Elle peut également louer le véhicule de société et dans ce deuxième cas les dépenses sont comptabilisées en charge. Il est important de ne pas confondre véhicule de société et véhicule de fonction, le véhicule de société est utilisé pendant les heures de travail et doit être restitué à la fin de la journée de travail. Quant au véhicule de fonction il est utilisé par l’employé en dehors de ses heures de travail, notamment pour effectuer le trajet domicile – bureau. Si l’entreprise achète le véhicule, le chef d’entreprise doit bien prendre en compte les différentes règles fiscales qui s’appliquent en fonction de la nature du véhicule acheté (Utilitaire, électrique.) et en fonction de l’activité de l’entreprise : taxi, auto-école, VTC.

14. Les Frais juridiques

Les frais juridiques peuvent englober plusieurs éléments notamment les frais lies aux démarches administratifs pour la création de la société, d’une filiale, la tenue d’une assemblée ordinaire ou extraordinaire, le dépôt des comptes etc. Cela peut également inclure les frais d’avocats pour la rédaction de documents, pour des conseils fiscaux ou encore pour être représenter devant les tribunaux en cas de litige avec un tiers. Et enfin nous avons les frais de notaire dans le cadre par exemple d’un achat immobilier ne sera pas considérée comme une dépense professionnelle.

23. La sous-traitance

L’entreprise peut faire appel à la sous-traitance pour déléguer une partie de ses activités ou pour compléter ses équipes afin de répondre à une augmentation de l’activité. La sous-traitance peut amener plusieurs avantages à l’entreprise. Par exemple, un fournisseur grâce à son savoir-faire et ses machines technologiquement avancées peut fabriquer des pièces à un prix plus abordable que si l’entreprise était amenée à investir et à la fabriquer elle-même. La sous-traitance peut également apporter à l’entreprise plus d’agilité peut répondre à une augmentation des commandes clients et accéder à une expertise particulière quand on sait que les processus de recrutement sont parfois longs.

15. L’entretien et les réparations

L'entretien et la réparation sont des dépenses de l'entreprise qui sont allouées au maintien des actifs de l'entreprise et de ses actifs. Ils permettent de remettre en état les équipements et les machines de l'entreprise qui sont utilisés par les employés de l'entreprise. L'entretien et les réparations sont nécessaires pour s'assurer que l'équipement est en bon état de marche. Cela évite que les équipements tombent en panne et provoque des interruptions de production qui peuvent couter cher à l’entreprise. Lors de la réparation d’un équipement, les pièces changées peuvent être comptabilisées comme des charges si et seulement si la durée de vie de ces pièces est inférieure à 1 an sinon elles doivent être immobilisées.

18. Les Commissions commerciales

Les commissions sont payées à des apporteurs d’affaires afin de booster la vente des produits et services de l’entreprise. L’apporteur d’affaire sera payé une fois l’affaire conclue avec certaines garanties. Sa commission sera un % du chiffre d’affaires réalisé définit dans un contrat signé par les deux parties.

19. Les Frais bancaires et intérêts

Le chef d’entreprise doit absolument maitriser ses frais bancaires et ne pas hésiter à interroger son conseiller bancaire si certains frais ne semblent pas justifiés. Les frais bancaires représentent les produits / services que l’entreprise a consommés. On peut citer la carte de paiement, des assurances anti-fraude, frais sur les virements et les prélèvements, les commissions, les frais de tenue de compte, les frais liés aux incidents de paiement, les frais sur découvert, l’accès au portail en ligne etc. Il y également les intérêts sur les emprunts que l’entreprise a contracté auprès de la banque.

21. Les cotisations sociales et patronales

Les cotisations sociales peuvent représenter les dépenses les plus importantes pour une entreprise. Ces cotisations permettent d’obtenir une couverture sociale pour les salariés de l’entreprise. Ils bénéficient ainsi d’une retraite de base, remboursement des frais de santé et des indemnités en cas de maladie ou congés maternité. Il est à noter qu’il est également obligatoire pour l’entreprise de souscrire à une mutuelle pour les collaborateurs. Le montant de vos cotisations sociales dépend du montant global des salaires versés ainsi que du taux de cotisation qui est fixé par la convention collective propre à chaque entreprise. Les cotisations sociales sont payées mensuellement sur la base du mois de rémunération précédent. Il est possible pour les petites entreprises de payer leurs cotisations sociales trimestriellement simplement en effectuant une demande à l’organisme collecteur.

22. La paie

Les salaires sont les rémunérations versées par l’entreprise à ses collaborateurs en contre partie du travail réalisé sur la période de paie. Le calcul de la paie reste complexe et est soumis à un cadre conventionnel. Il est indispensable que votre comptable ou votre service de ressource humaine assure une veille légale afin d’éviter des pénalités en cas d’erreurs. Le salaire versé au collaborateur est fixé dans son contrat de travail et peut évoluer chaque année. La paie est calculée en fonction des heures réalisées par le collaborateur, chaque absence est déduite sauf s’il s’agit de congés payés. Il est possible d’ajouter au salaire des primes exceptionnelles basées sur la performance du collaborateur ou parfois sur la performance de l’entreprise.

23. La TVA

La TVA ou la Taxe sur la Valeur Ajoutée est un impôt indirect que l’on retrouve sur la majorité des produits et des services commercialisés. Chaque entreprise par ses transactions d’achats et de ventes devient un collecteur de cet impôt pour le compte de l’état. La TVA est calculée en fonction du taux et sur la base du montant hors taxes du produit ou service vendu. Il existe plusieurs taux de TVA qui sont appliqués en fonction de la nature du produit ou du service commercialisé. La déclaration de TVA récapitule l’ensemble des opérations imposable à la TVA sur la période précédente, elle est réalisée mensuellement, trimestriellement ou annuellement en fonction du régime de TVA adopté. Cette déclaration permet de calculer le montant de TVA collecter qui doit être verser à l’état ou en cas de déficit de TVA le montant remboursé. La TVA peut avoir un impact sur votre trésorerie, c’est pourquoi il est important pour le chef d’entreprise d’avoir une vision claire des montants prévisionnels de TVA à payer.

23. L’impôt sur les sociétés

L’impôt sur les sociétés est payé au trésor public par les entreprises qui réalisent des bénéfices. Cet impôt est calculé sur la base des bénéfices réalisés durant une année fiscale et selon un taux d’imposition. Chaque entreprise soumise à l’impôt sur les sociétés doit s’acquitter d’un acompte trimestriel de 25% calculer sur le montant de l’impôt de l’année précédente. Pour éviter des problèmes de trésorerie, établissez correctement vos prévisions d’acomptes I.S et n’hésitez pas à contacter votre comptable afin qu’il vous transmette les dates exactes des prélèvements à venir.

Quelle est la meilleure application de suivi des dépenses pour une entreprise ?

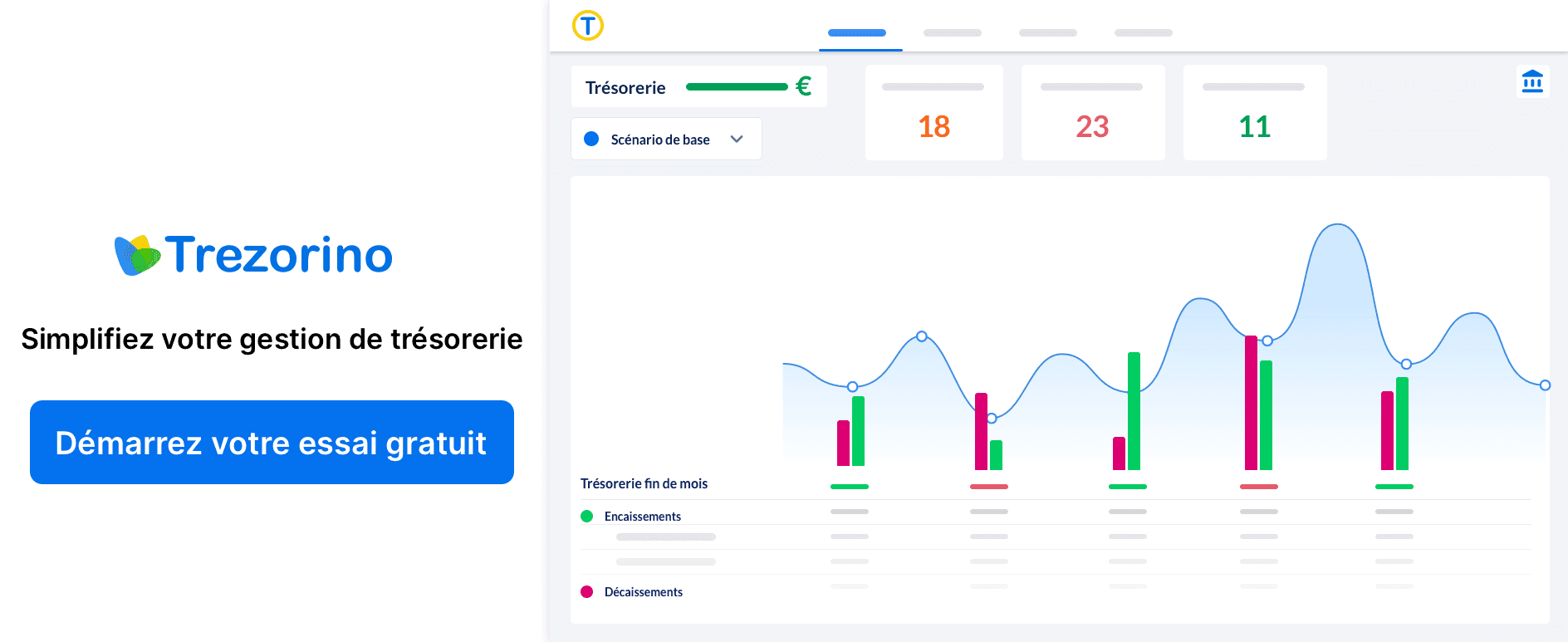

La meilleure application de suivi des dépenses d’entreprise est Trezorino. Trezorino est un logiciel de gestion de trésorerie qui permet de gérer, d’anticiper et d’agir rapidement sur les finances de l’entreprise. Trezorino permet de se synchroniser automatiquement à ses comptes bancaires professionnels et ainsi d’obtenir tous les décaissements et les encaissements en temps réel. La catégorisation intuitive, permet de gagner du temps et de classer vos transactions bancaires automatiquement pour une meilleure visibilité de vos finances. Définir vos prévisions de dépenses devient un jeu d’enfant et permet de prendre les bonnes décisions au bon moment, d’éviter une rupture de trésorerie et assurer la pérennité de votre entreprise.

Est-il difficile de suivre les dépenses pour une entreprise ?

Oui, il peut être difficile de suivre les dépenses notamment lorsqu’il est compliqué de consolider les données financières ou que l’outil de gestion est mal adapté. Par exemple si utilisation d’un fichier Excel peut vite devenir un cauchemar, il faut régulièrement mettre à jour les données manuellement, vérifier que les formules de calcul sont toujours bonnes, vérifier la fiabilité des données importées car un mauvais copie/coller peut vite remettre en cause tout le travail établit. Pour une gestion sereine, la première étape à suivre est d’organiser ses dépenses en catégories. Ensuite pour se faciliter la vie, on un logiciel de gestion de trésorerie adapté à son entreprise, ils sont très abordables et peuvent faire gagner énormément de temps. Créer les catégories de dépenses et de recettes dans le logiciel et on synchronise les comptes bancaires professionnels. Automatiquement les transactions bancaires sont classifiées selon les catégories que définies. Le tableau de trésorerie digital est prêt ! on définit les prévisions de dépenses et de recettes ce qui permet d’assurer l’avenir financier de l’entreprise. Grace à ce tableau, on identifie facilement les catégories de dépenses qui paraissent trop importantes, et on peut définir une stratégie pour les optimiser.

Pourquoi le suivi des dépenses pour une entreprise est-il important ?

Le suivi des dépenses d’entreprise est important car son objectif principal est de piloter les décaissements existants et prévisionnels de l'entreprise. Le suivi des dépenses permet de mieux connaitre son entreprise et définir les leviers qui permettrons d’optimiser sa trésorerie. Il faut être particulièrement être attentifs à suivre les paiements des cotisations sociales, de la TVA et des acomptes de d’impôt sur les sociétés. Ces dépenses si elles ne sont pas payées aux échéances prévues risques d’engendrer des pénalités qui peuvent avoir des mauvaises répercussions sur les finances de l’entreprise. Suivre les dépenses permet de savoir quand l’entreprise a besoin de trésorerie et d’aller chercher les financements nécessaires de manière proactive pour pérenniser sa croissance. Enfin le suivi des dépenses permet d’évoluer la rentabilité de l’entreprise.

Qu'est-ce que l'analyse des flux de trésorerie avec les dépenses de l'entreprise ?

Le flux de trésorerie représente les montants de décaissements (dépenses) et d’encaissements (recettes) de l'entreprise sur une période donnée. Les mouvements de dépenses proviennent des activités des activités d'exploitation, d'investissement et de financement de l’entreprise. L'analyse des flux de trésorerie est capitale pour évoluer la rentabilité et la solidité de l’entreprise. Les flux de trésorerie permettent de vérifier si les fonds générés par l’entreprise sont suffisants pour assurer sa pérennité sur le long terme. Ils permettent de déterminer le fonds de roulement de l'entreprise et les liquidités que l'entreprise peut utiliser pour payer ses dépenses et faire fonctionner son activité.

Une dépense personnelle peut-elle être considérée comme une dépense professionnelle ?

Non, les dépenses personnelles ne peuvent pas être considérées comme des dépenses professionnelles. Cependant il demeure quelques exceptions, il s’agit des dépenses personnelles qui servent également à des fins professionnelles comme le téléphone portable ou l’abonnement interne. Ces dépenses mixtes peuvent être comptabilisées comme des dépenses d’entreprise en déterminant une règle fixe qui identifie la quote-part professionnelle. Ces règles ne doivent pas varier d’une année à l’autre sauf si on estime de la quote-part professionnelle est devenue plus ou moins importante que la décision est justifiable.

Toutes les dépenses d’entreprise sont-elles déductibles du résultat ?

Oui, toutes les dépenses professionnelles sont déductibles du résultat si elles remplissent les conditions suivantes :

- -Les dépenses sont en liens directs avec les activités opérationnelles de l’entreprise,

- -Les dépenses sont relatives à des transactions commerciales normales (ne pas être excessives ni fictives),

- -Les dépenses sont non assimilables à des immobilisations : Le petit matériel, le matériel de bureau et les logiciels peuvent être comptabilisés en charge si leur valeur est inférieure à 500 € HT,

- -Les dépenses sont justifiées par des factures ou des reçus.